以太坊坎昆升级距今越来越近,与以太坊的质押率也越来越高,相关的再质押市场也成为加密市场的新宠儿,EigenLayer 也再次进入大家的视野中,以下再盘点 5 个再质押赛道的专案,帮助你对再质押赛道更加了解。

随著比特币现货 ETF 的通过,以太坊利好显现:以太坊现货 EFT 通过的预期、坎昆升级,萎靡已久的以太坊重新迸发出新活力。

一、EigenLayer 热度再起原因为何?

以太坊的质押量不断提高,再质押的需求也日益凸显。EigenLayer 允许使用者将 ETH、lsdETH(流动性质押的 ETH)及 LP Token 重新质押在其他侧链、预言机、中介软体等,作为节点并得到验证奖励,这样第三方专案可以享受到 ETH 主网的安全性,ETH 质押者也能得到更多收益,实现了双赢。

再质押的风潮随著 EigenLayer 增加 LST 抵押额度后成为以太坊生态的焦点,EigenLayer 在短短一个月内,吸纳了 50 多万枚以太坊,TVL 超 16 亿美金,成为以太坊链上排名第 12 的顶级协议。

最近 EigenLayer 又宣布为 Cosmos 子链提供再质押服务,无论对于以太坊还是 Cosmos,都有著重大意义。EigenLayer 为 Cosmos 子链提供再质押服务,使 Cosmos 获得了以太坊的安全性,也为以太坊质押者开辟了增量收益的新世界。

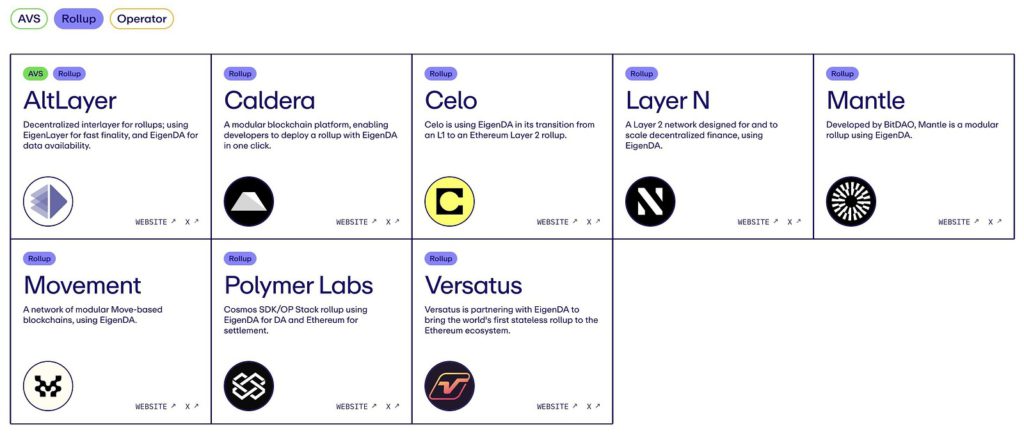

首个使用 EigenLayer 验证服务的 AVS — EigenDA 也即将上线,其 DA 服务的叙事也跟著 Celestia 的代币 TIA 暴涨而成为市场瞩目的话题。

图为 EigenDA 的合作伙伴,来源:https://x.com/eigen_da/status/1731674794347860449?s=20

更多关于 EigenLayer 的介绍可以参考这期内容:《研报|EigenLayer:加固以太坊安全,激发质押新纪元》

二、再质押赛道潜力专案有哪些?

再质押赛道不只有 EigenLayer,Restaking 叙事下的衍生专案也有很多机会,简单介绍一下 Restaking 的四个种类:

LSD Restaking:将你存入 LSD 协议后得到的 LST(stETH,cbETH 等)存入 EigenLayer 再质押。

Liquid-LSD Restaking:通过 LRD 协议例如 Kelp DAO 等,将 LST 委托给 LRD 协议由协议代替存入 EigenLayer 再质押,而使用者则得到抵押凭证代币 Liquid Restaking Token (LRT)。

Native Restaking:原生流动质押指验证者使用 EigenPod 智慧合约将验证者提款凭证重定向到 EigenLayer。

Liquid Native Restaking:原生流动再质押指的是例如 etherf.fi 或 Puffer Finance 这型别提供小额 ETH 节点服务的专案,将节点内的 ETH 提供给 EigenLayer 再质押。

下面统计了五个未发币的再质押专案供大家参考,这五个专案都是可以在获取各自专案积分的同时获取 EigenLayer 积分的。

Kelp DAO

Kelp DAO 是由支援多链的 LSD 专案 Stader Lab 做的 Restaking 专案,属于上文所说的 Liquid-LSD Restaking 型别,目前开放存入 Lido 的 stETH 以及 Stader 的 ETHx 这两个 LST 代币,不过由于目前 EigenLayer LST 的额度已满,因此目前是暂停存款的。

虽然 Stader Lab 已经发币,但是 Kelp DAO 已经推出积分系统,作为它的子专案 Kelp DAO 应该还是会推出自己的代币。并且可以期待 SD(Stader Lab 的代币)和 Kelp DAO 的联动效应。

Swell

Swell 是老牌的 LSD 协议了,不久前宣布要踏足 Liquid Restaking 领域,属于 Liquid Native Restaking 型别的产品。增加了再质押功能后,使用者可以将 ETH 存入换出 rswETH,因此 Swell 将不再受 EigenLayer LST 额度限制。

由于 Swell 暂未发币拥有空投预期,因此其 LST 代币 swETH 受到空投猎人的重视,是目前 EigenLayer 中排名第二的质押资产。之前 LSD 可以获取积分,参与再质押同样可以获取积分。

ether.fi

ether.fi 属于 Liquid Native Restaking 型别的产品,曾获得 BitMEX 创办人 Arthur Hayes 参投的 530 万美元种子轮融资,不同于 Lido,ether.fi 采用了一种去中心化、非托管的方式来实现 ETH 的质押,并且宣布提供再质押服务,由于是原生 ETH 再质押,因此也不受到 EigenLayer LST 限额影响仍可以存入,而其抵押凭证代币 eETH (包装代币 weETH) 也是目前少数具有流动性的 LRT 抵押凭证代币。

Renzo

Renzo 同样属于 Liquid Native Restaking 型别的产品,也不会受到 EigenLayer LST 存款限额的限制,目前仍能够存款。但须注意的是存入 Renzo 的 ETH 目前暂时没有开放赎回,抵押凭证 ezETH 也不能够转移,短期内属于锁仓。

1 月 16 日,Renzo 宣布完成 300 万美元种子轮融资,在安全性上有了保障,而且相比于同类型协议锁仓量较小,在目前看来价效比更高。

需要注意的是,因为拉新获得积分奖励的形式和未公布的团队背景,加上未开放赎回,受到部分使用者质疑和不信任。

Puffer Finance

Puffer Finance 是一种反罚没的流动性质押协议,与 ether.fi 大同小异,同样是属于 Liquid Native Restaking 的型别的产品,暂时未开放质押。Puffer Finance 曾获得 Jump Crypto 领投的种子轮融资,总计获得了 615 万美元融资,估值未披露。

EigenLayer 对一般的以太坊再质押对节点提出了 32 个 ETH 门槛的要求,达到该要求才能执行 AVS。

Puffer 的再质押功能是将这个门槛降到 2 ETH 以下,试图吸引小型节点们。

三、另辟蹊径,如何利用 Pendle 参与再质押?

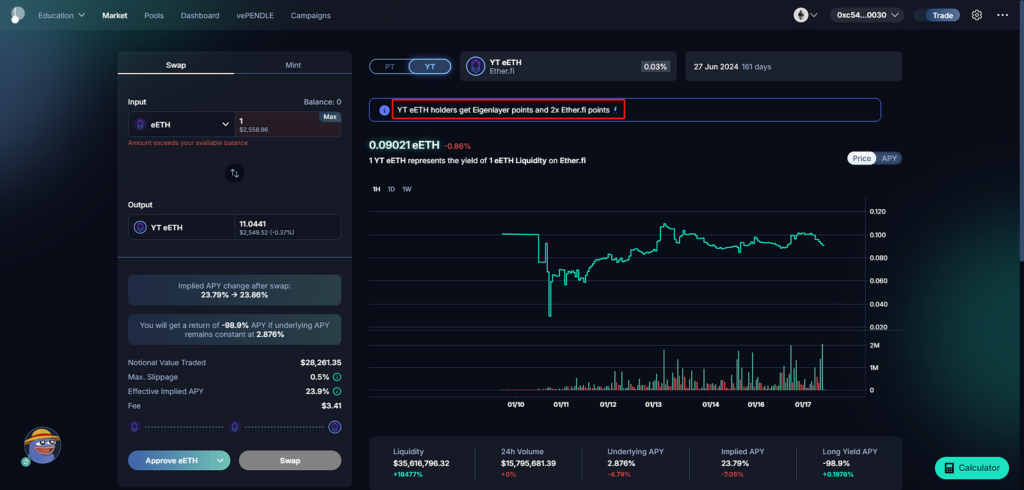

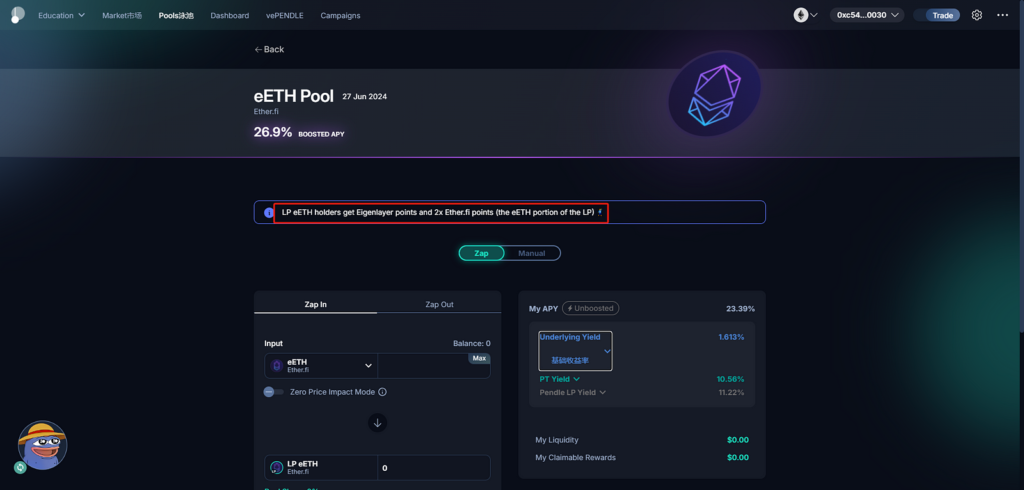

Pendle 是一个去中心化利率交易市场,提供 PT(Principal Token,本金代币)和 YT(Yield Token,收益代币) 的交易。我们使用 Pendle 中的 YT 交易就可以加速获取 ether.fi 和 EigenLayer 的积分。

进入 Pendle 的 YT-eETH 交易,然后购买 YT-eETH。持有 YT-eETH,就可以获得质押收益、ether.fi 双倍积分、EigenLayer 积分、Pendle 的交易奖励。当前 1 eETH 可以买入大概 11 个 YT-eETH,这相当于加了 11 倍杠杆。

看起来收益很诱人对吧?但是了解 YT 的价格机制后,你会知道 YT 的价格是随著到期日的临近,价格是逐渐降低的,这本质上是用时间换质押收益和积分。

当然也可以以组 LP 这种风险更低的形式获取上述奖励,同样的也有缺点,比如容易受到无常损失、获取积分效率相对较低等。

提示:如果对 Pendle 不是很了解,请学习相关知识后进行操作,本文因篇幅问题,无法进行太过详细的说明。

四、再质押不可忽视的风险

再质押,作为加密领域的一项新兴概念,正在崭露头角,为质押者提供了更多加入不同网路并提高收益的机会。EigenLayer 自称为」 去中心化信任的 Airbnb」,突显了这一机会的吸引力。然而,再质押并非没有风险,它引入了一系列潜在问题,值得深思熟虑。

1. 罚款风险:由于恶意活动,失去质押的 ETH 的风险增加。

2. 集中化风险:如果太多质押者转移到 EigenLayer 或其他协议,可能会对以太坊造成系统性风险。

3. 合约风险:各协议的智慧合约可能存在风险。

4. 多层次风险叠加:这是再质押的关键问题,它将原本已经存在的质押风险与额外的风险相结合,形成了多层次的风险。

五、总结

ETH/BTC 汇率在比特币现货 ETF 通过之后迎来强势反弹,在有著坎昆升级和以太坊现货 ETF 等利好加持下,以太坊生态也将迎来回弹。而以太坊生态接下来的主旋律一个是坎昆升级直接利好的 L2 板块,另一个就是 EigenLayer 的再质押生态。

利用今天提到的专案参与再质押无疑是价效比最高的选择,只要参与质押就可以一鱼双吃或三吃。需要注意的是最近 Altlayer 的空投规则中提到,会给 EigenLayer 质押者空投,但是质押到像 Kelp DAO、Renzo 这些协议中,能否被穿透认定为 EigenLayer 质押者,还是个未知数。

当然我们也要意识到,不断套娃的再质押实质上是为流动性创造的投机杠杆。带来更高收益的同时,也在放大风险,无论是哪一层的协议出了合约问题都会使使用者资产受损。